В современном мире автострахование стало неотъемлемой частью жизни каждого водителя. Одним из самых популярных видов страхования является КАСКО, которая покрывает…

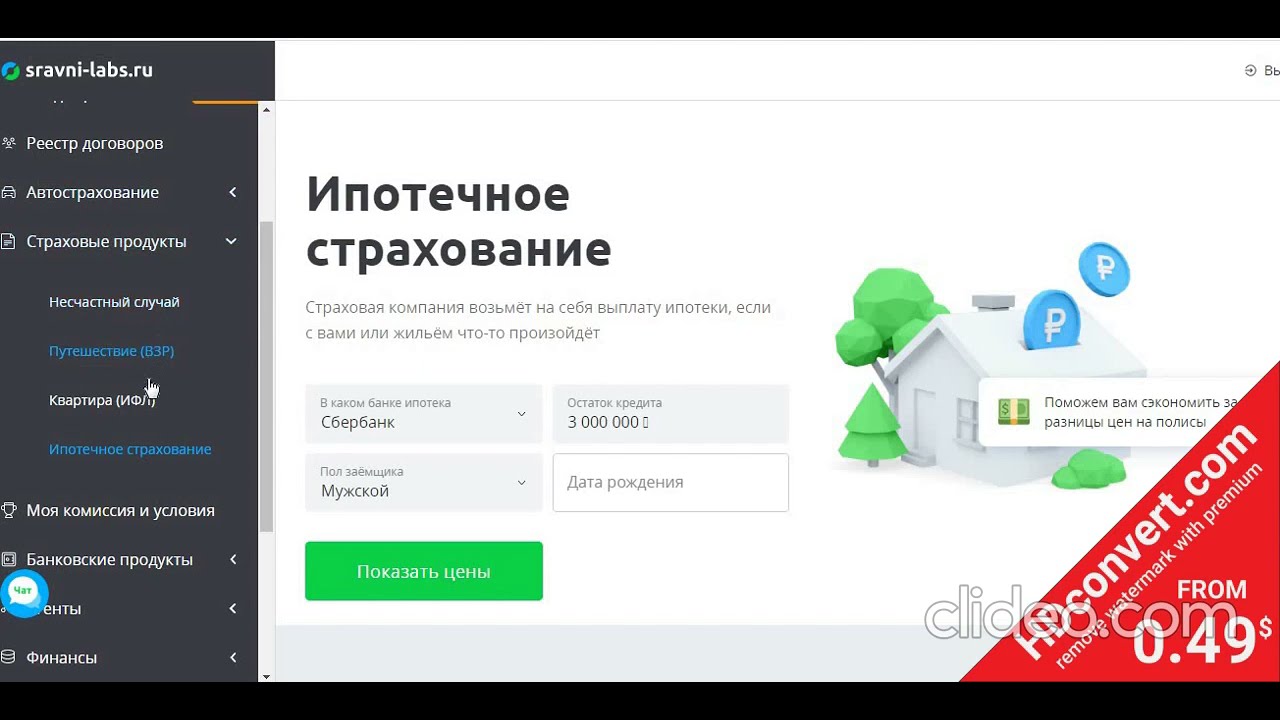

Принципы и особенности страхования залога в ипотеке Сбербанка

При приобретении недвижимости в ипотеку многие клиенты сталкиваются с понятием страхования залога. Этот процесс играет важную роль в обеспечении безопасности…

Как отключить страхование в Тинькофф Платинум – инструкция по действиям

Банковская карта Тинькофф Платинум предлагает своим клиентам удобные сервисы и услуги, включая страхование покупок и другие финансовые гарантии. Однако, возможно,…

Кбм на начало трехлетнего периода страхования – какие факторы влияют на его размер?

Коэффициент бонус-малус (КБМ) – это система, которая применяется в страховании автотранспортных средств для определения размера страхового взноса. Он зависит от…

Агентство страхования вкладов – суть и особенности

Агентство страхования вкладов – это учреждение, которое занимается защитой интересов вкладчиков и гарантированием безопасности их средств. Это организация, которая работает…

Что такое стоимость ответственности при оформлении ОСАГО

Стоимостное агентство (СТОА) – это учреждение, которое специализируется на расчете стоимости повреждений и ущерба, нанесенного автотранспортным средствам в результате дорожно-транспортных…

Как отключить страхование карты Тинькофф

Страхование карты является дополнительной услугой, которую предлагает банк Тинькофф своим клиентам. Однако, не всегда это страхование может быть необходимо или…

Где дешевле страховать ипотеку – анализ стоимости

Страхование ипотеки является обязательным условием для получения кредита на покупку жилья. Это необходимо для защиты как заёмщика, так и банка…